Hela denna artikel är kvalificerade spekulationer från redaktionens sida, då det helt enkelt i vår mening måste göras något åt de kraftigt stigande räntorna.

Vi har tidigare belyst att långräntorna rusar världen över, men igår tog också börserna notis om det. Plötsligt händer det. Det är en skämmande utveckling vi ser på marknaden för långa obligationer där exempelvis pensionsförvaltare ser en minst sagt utmanande miljö. Igår nådde den brittiska 30-årsräntan den högsta nivån sedan 1998 och vi minns alla hur Bank of England behövde steppa in i marknaden i oktober 2022 för att rädda pensionsfonderna (här). Vi kan mycket väl vara nära ett sådant läge igen. Och inte bara i England denna gång. Långräntor världen över stiger på bred front, vilket ges av grafen nedan.

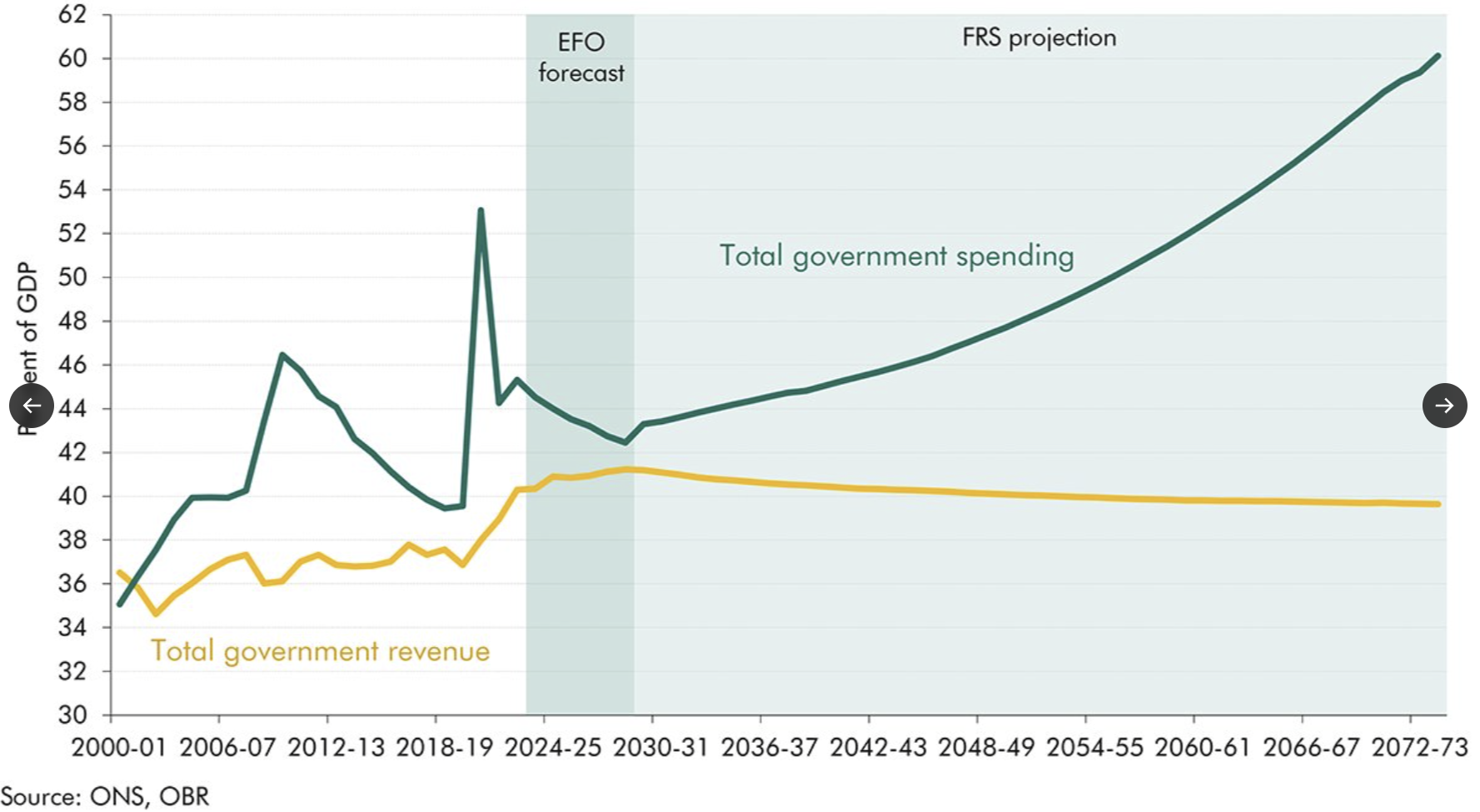

Att göra tillfälliga stödköp löser dock inte problemen på längre sikt, vilket BOE:s räddningsaktion från 2022 skvallrar om. Ett drastiskt sätt att få ner långräntorna är att ta tag i de stora budgetunderskotten, införa balanserade stadsbudgetar, öka skatterna och minska utgifterna. Den typ av politik brukar dock inte vara populär. Varken hos väljarna eller oppositionspartierna vid budgetdiskussionerna. Alla vet att det måste göra, men det smärtsamma beslutet är det ingen regering som vågar ta och därmed känns det långt borta.

En snabbare lösning är istället Yield Curve Control (YCC) där länders centralbanker, via obegränsade stödköp av obligationer, helt enkelt fastställer att landets långräntor inte kan gå över en viss nivå. Det är säkerligen stökigare att få på plats i splittrade ekonomier så som i Europa, men fullt görbart i exempelvis USA. Det kan mycket väl vara en del av Trumps plan när han väl tagit över Federal Reserve. Jag skriver “när”, för som utvecklingen i direktionen ser ut de senaste månaderna bör det mest vara en tidsfråga.

Denna typ av “QE” skulle troligtvis resultera i en, om inte annat temporärt (multi week/months), kraftig rusning på världens börser då placerarna kan sluta oroa sig för stigande långräntor.

Oavsett om vi ser till UK, Frankrike, Tyskland, USA eller Japan är trenden densamma. Kraftigt stigande 30-årsräntor sedan framförallt november 2021!

Brittiska regeringens egna prognoser i grafen nedan. Knappast konstigt att långräntorna sticker!

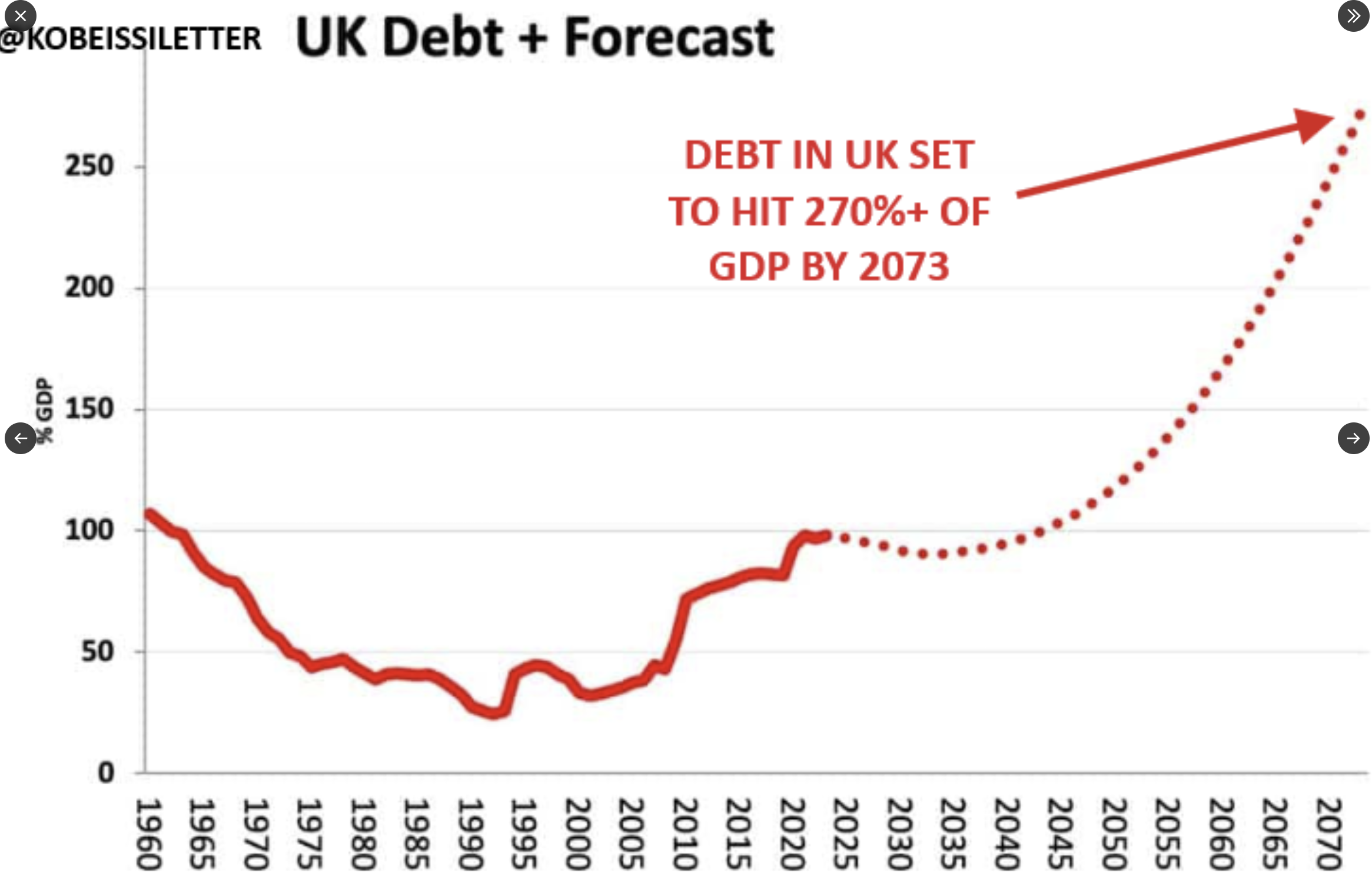

Som ett resultat av ständig kraftig obalans i budgeten och stark stigande utgifter väntas också skuldsättningen i UK vara 270%+ av BNP år 2073. Hela västvärlden fortsätter rakt in i ett “japan-scenario” på sikt.